潮新闻客户端 记者 陈晔

今天上午,杭州白领李女士醒来一打开手机,就被国有大行官宣下调存款挂牌利率的消息刷屏。要知道,以往一旦国有大行开启降息后,各中小银行会快马加鞭跟进下调存款挂牌利率。

“手头还有上周刚从银行理财里赎回来的30万闲钱,看到今天调整的银行存款利率都只有‘1’字头了,趁着其它银行还没下调,赶紧买进定期存款。”李女士跑了多家银行,经过比较,最后在一家股份制银行买到了三年期利率2.4%的存款。

国有大行存款利率进入“1”时代

20万元存三年利息少了1500元

在刚刚过去的9月底,A股市场迎来了一轮“火箭式上涨”,上证指数一路高歌猛进,与此同时,李女士却发现自己在银行购买的理财产品竟然开始亏损。“一天亏400、500元,之前赚的时候一天才赚几元、几十元,这谁受得了!”

李女士是一名保守型投资者,平常大部分的闲钱用于购买风险等级较低的R1和R2型理财产品。在她看来,购买理财产品是较为稳健的理财方式,可如今这种“稳稳的幸福”也没了,甚至她9月23日买进的一只固定收益类理财产品连本金也开始保不住了。于是,李女士在10月9日赎回了账上全部的理财产品。

“还是买存款放心,今天算赶上了这趟‘末班车’。”在购买完定期存款后,李女士心满意足离开了银行网点。

10月18日,中国工商银行、中国农业银行、中国银行、中国建设银行、交通银行、中国邮政储蓄银行、招商银行集体发布公告下调人民币存款挂牌利率,下调幅度在5—25个基点之间。

对比此前,上述银行的活期存款利率均下调5个基点至0.1%;定期存款的利率则略有不同。

工商银行、农业银行、中国银行、建设银行、交通银行、招商银行三个月期、半年期、一年期、三年期和五年期存款利率分别为0.80%、1.00%、1.10%、1.20%、1.50%和1.55%。

邮储银行三个月期、半年期、一年期、三年期和五年期分别调整为0.80%、1.01%、1.13%、1.50%、1.50%和1.55%。与其他国有大行相比,邮储银行半年期和一年期利率略高。

据计算,三年期存款利率降息0.25个百分点,如果20万元存三年,降息后三年利息少了1500元。

这是时隔近3个月后,国有大行领衔进行的第二轮降息。今年7月25日,工商银行、农业银行、中国银行、中国建设银行、交通银行、中国邮政储蓄银行六家国有大行集体下调存款挂牌利率,下调幅度在5—20个基点之间,紧跟大行的步伐,12家股份制银行也全线跟进,同步下调了存款挂牌利率。与上一轮7月的降息相比,此次定期存款挂牌利率下调幅度更大。

今天,央行行长潘功胜在2024金融街论坛年会上表示,9月27日,已下调存款准备金率0.5个百分点,预计年底前视市场流动性情况,择机进一步下调存款准备金率0.25-0.5个百分点;下调公开市场7天期逆回购操作利率0.2个百分点;中期借贷便利利率下降0.3个百分点。今天早上,商业银行已经公布下调存款利率,预计21号公布的贷款市场报价利率(LPR)也会下行0.2-0.25个百分点。

此前,各大银行已五次主动下调存款利率,分别在2022年9月、2023年6月、2023年9月、2023年12月和2024年7月。

部分股份制银行称下周一将跟进下调存款利率

专家:将缓解银行净息差压力,为进一步合理让利实体经济拓展空间

下午,潮新闻记者以消费者的身份走访了杭州市中心多家银行网点,几家股份制银行工作人员表示,该行可能会在下周一就跟进下调存款利率。

“今天的调整让人也有些措手不及,挂牌利率下调,我们的结构性存款、理财也在陆续调整,大额存单暂时下架了。”一家国有大行的工作人员说,自己月初就告诉客户近期存款利率随时可能调整,想买定期存款的要尽快购买。

另一家国有大行理财经理告诉潮新闻记者,该行目前有少量大额存单在售卖,三年期大额存单的利率已经调整为1.9%。“昨晚有挺多客户在手机银行买进了下调前的定期存款。”

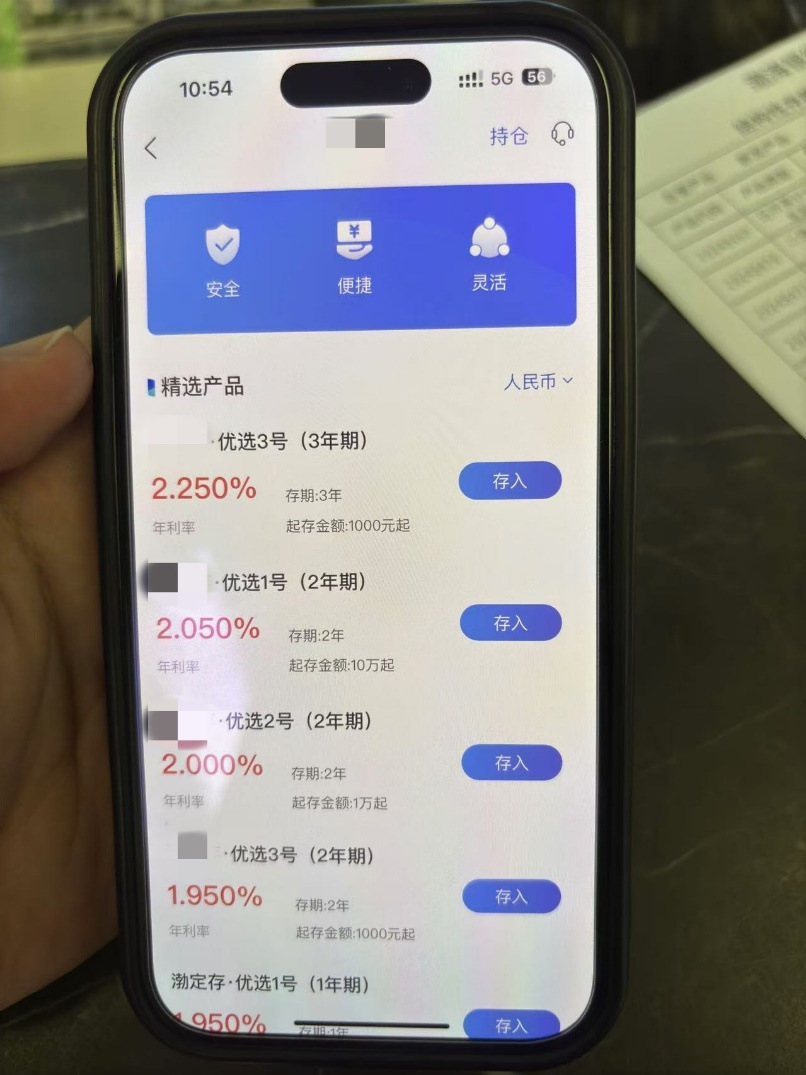

一家股份制银行的工作人员向潮新闻记者介绍,目前该行1万元起存的一年期和二年期定期存款利率分别为1.9%、2.0%,并重点推荐了一款1000元起存利率2.25%的该行特色定期存款。“今天还能打个时间差,要买的抓紧了,可能很快就买不到这样利率的存款了。”工作人员说。

“今天我们还有一款利率2.4%的三年期定期存款可以购买,可能下周一就要调整利率了。”某股份制银行理财经理说。

某城商行工作人员表示,该行今天还没有调整存款利率,但很快就会调整。另外,该行大额存单只针对新客户,且起存金额要达到50万元,“满足这些条件,才能申请大额存单”。

在记者走访过程中,多家股份制银行和城商行的工作人员都表示,新一轮存款挂牌利率下调通道已经打开,随时可能下调利率,建议客户尽早购买,“锁”定“2”字头利率。

光大银行金融市场宏观研究员周茂华指出,六大行以及招行存款挂牌利率今日下调,预示新一轮银行存款调降拉开序幕,后续中小银行有望梯次跟进。

周茂华分析认为,本次存款利率下调主要是目前存款市场存在结构失衡,银行普遍面临净息差压力和市场利率中枢下移。

一是,存款市场结构失衡。近年来由于宏观经济波动,投资者风险偏好降低,金融市场波动,储蓄定期化明显,目前定期存款占比明显高于趋势水平。商业银行根据市场情况为存款产品合理重定价;

二是,净息差压力。商业银行持续让利实体经济,存款定期化推升成本;国内房贷利率接连大幅调整,存量房贷利率重定价;加上金融市场波动等,目前银行净息差已经跌破1.8%监管合意水平。银行充分利用存款利率市场化调节机制,以稳定负债成本,为银行进一步合理让利实体经济拓展空间。

三是,利率中枢下移。国内持续加大经济逆周期调节力度,降息、降准等,市场流动性保持合理充裕,利率中枢下移为银行调降存款利率拓展空间。

在招联首席研究员董希淼看来,存款利率下调将减少银行利息支出,降低银行资金成本,延缓息差缩窄的压力,保持稳健发展能力和服务实体经济能力基本不变。存量利率降低后,存款人利息收入减少,或将推动存款流向理财市场、资本市场,边际上有利于理财市场和资本市场发展。

要提振居民消费和投资,董希淼认为还应采取更多有力措施:从短期看,应大幅度提高个人所得税起征点,继续降低小微企业和个人工商户税负;从中长期看,应进一步完善全覆盖的社会保障体系,更好地满足居民养老、就医、教育等方面的迫切需求,降低居民后顾之忧进而降低预防性储蓄意愿,从根本上提振居民消费、投资的意愿和能力。

转载请注明来自语言学习,本文标题:《“降麻了”,国有大行存款利率进入“1”时代!杭州白领赶在降息前买了30万元2.4%利率存款》